Sebuah rasio yang mengukur kemampuan perusahaan dalam membayar hutang yang dipunyai ialah rasio solvabilitas. Rasio solvabilitas adalah salah satu jenis yang paling penting di dalam perusahaan karena modal bisnis dapat berasal dari hutang.

Biasanya, solvabilitas akan disesuaikan dengan tujuan dari setiap perusahaan. Pengaturan rasio yang bagus bisa memberikan tujuan serta manfaat yang banyak. Berikut penjelasan lengkap dari rasio ini.

Pada sub bagian ini akan menjelaskan tentang pengertian dari solvabilitas. Hal ini untuk membuat Anda memahami lebih dalam dan mudah mengenai rasio tersebut sebelum mempraktikkan rumus perhitungannya di dalam dunia bisnis atau perusahaan.

Rasio solvabilitas adalah rasio yang bisa mengukur keahlian perusahaan dalam melakukan pembayaran atas seluruh hutang yang dimiliki dari modal sampai jumlah aset. Rasio ini lebih berfokus pada kewajiban jangka panjang.

Perusahaan yang tidak bagus dalam mengatur solvabilitasnya kemungkinan menghadapi kebangkrutan yang cukup besar. Analisis rasio solvabilitas ini bisa Anda lihat dalam 2 cara yang berbeda, yakni jangka pendek dan panjang.

Jangka pendek, berfokus pada total kas serta aset lancar yang bisa dipakai untuk menutupi kewajiban. Sedangkan jangka panjang berfokus pada keahlian perusahaan dalam menghasilkan pendapatan untuk memenuhi kewajiban di masa mendatang.

Baca Juga: Pengertian Rasio Keuangan Beserta Fungsi, Rumus dan Contohnya

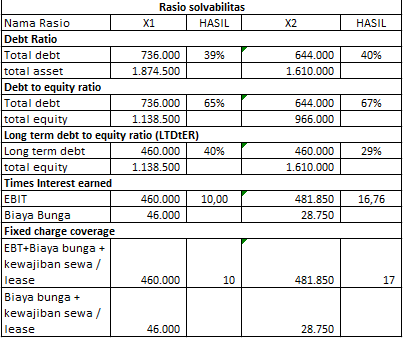

Ada 5 jenis solvabilitas. Di antaranya, debt to asset ratio, debt to equity ratio, long term debt to equity ratio, times interest earned ratio, serta fixed charge coverage ratio.

Debt to asset ratio atau disingkat dengan debt ratio merupakan rasio jenis hutang yang dipakai sebagai pengukur perbandingan antara jumlah hutang serta aktiva. Perusahaan Anda akan mengetahui seberapa banyak hutang yang berpengaruh pada pengelolaan aktiva.

Debt to equity ratio atau DER ialah rasio hutang terhadap modal. Jenis rasio ini dipakai untuk menilai hutang dengan ekuitas. Rasio akan mengukur seberapa jauh perusahaan Anda didanai oleh hutang.

Semakin tinggi rasio perusahaan Anda ini, menjelaskan gejala yang kurang bagus untuk perusahaan. Jenis rasio ini dicari dengan membandingkan total utang.

Jenis rasio ini ialah rasio antara utang jangka panjang dengan modal sendiri. Tujuan melakukan perhitungan pada jenis rasio ini ialah mengukur beraba bagian dana dari tiap modal sendiri yang dijadikan sebagai jaminan hutang dalam jangka panjang.

Jenis rasio berikutnya ialah times interest earned ratio atau disingkat dengan TIER. Rasio ini dipakai untuk menampilkan besarnya jaminan keuntungan untuk membayar bunga utang dalam jangka panjang.

Jenis rasio fixed charge coverage ratio atau FCCR ialah rasio yang hampir sama dengan ialah times interest earned ratio. Perbedaannya ialah perusahaan mendapatkan hutang dalam jangka panjang, aktiva tetap berwujud.

Ilustrasi Contoh Rasio Solvabilitas (Credit: beautylivs.com)

Setelah mengetahui 5 jenis solvabilitas, Anda perlu mengetahui juga rumus tiap jenisnya. Hal ini untuk mempermudah praktik membuatnya.

Rumus untuk debt to asset ratio cukup sederhana. Jumlah hutang dibagi dengan jumlah aset perusahaan Anda. Jika nilai dari jenis rasio ini lebih dari nilai 1.0, berarti solvabilitas perusahaan Anda sedang ada masalah.

Berikut cara menghitung Dep to Asset Rasio (Solvabilitas)

Debt to Asset Ratio = Total Hutang / Total Aset

Menggunakan contoh di atas, rumusnya akan menjadi:

Debt to Asset Ratio = Rp 500.000.000 / Rp 1.000.000.000 = 0,5 Dalam contoh ini, Debt to Asset Ratio adalah 0,5 atau 50%. Ini berarti setengah dari total aset perusahaan dibiayai oleh hutang.

Rumus untuk debt to equity ratio ialah total liabilities dibagi dengan total shareholder equity. Cara lainnya, hasil dari pembagian kewajiban jangka panjang dengan modal bisa Anda kali dengan 100%.

Rumus Debt to Equity Ratio (rasio hutang terhadap ekuitas) adalah:

Debt to Equity Ratio = Total Hutang / Total Ekuitas

Untuk menghitung Debt to Equity Ratio dalam rupiah, Anda perlu memiliki informasi tentang total hutang dan total ekuitas perusahaan dalam mata uang tersebut.

Dalam contoh ini, rumusnya akan menjadi:

Debt to Equity Ratio = Rp 800.000.000 / Rp 1.200.000.000 = 0,67

Dalam contoh ini, Debt to Equity Ratio adalah 0,67. Ini berarti perusahaan memiliki hutang sebesar 67% dari total ekuitasnya.

Menghitung Debt to Equity Ratio membantu Anda mengevaluasi struktur modal perusahaan dan tingkat solvabilitasnya. Semakin tinggi rasio ini, semakin besar proporsi ekuitas yang dibiayai oleh hutang, yang dapat menunjukkan risiko yang lebih tinggi. Sebaliknya, semakin rendah rasio ini, semakin besar proporsi ekuitas yang digunakan untuk membiayai perusahaan, yang menunjukkan tingkat kestabilan keuangan yang lebih tinggi.

Rasio ini sama halnya dengan namanya, yaitu berfokus pada hutang jangka panjang perusahaan Anda. Rumus serta cara menghitungnya yaitu kewajiban jangka panjang dibagi dengan jumlah ekuitas perusahaan.

Long Term Debt to Equity Ratio = Total Hutang Jangka Panjang / Total Ekuitas

Berikut adalah langkah-langkah untuk menghitung Long Term Debt to Equity Ratio:

Dalam contoh ini, rumusnya akan menjadi:

Long Term Debt to Equity Ratio = Rp 500.000.000 / Rp 1.500.000.000 = 0,33

Dalam contoh ini, Long Term Debt to Equity Ratio adalah 0,33. Ini berarti perusahaan memiliki hutang jangka panjang sebesar 33% dari total ekuitasnya.

Menghitung Long Term Debt to Equity Ratio membantu Anda mengevaluasi proporsi hutang jangka panjang terhadap ekuitas dalam struktur modal perusahaan. Rasio ini memberikan gambaran tentang tingkat ketergantungan perusahaan pada hutang jangka panjang.

Semakin tinggi rasio ini, semakin besar proporsi hutang jangka panjang yang dibiayai oleh ekuitas, yang dapat menunjukkan risiko dan ketergantungan yang lebih tinggi pada hutang. Sebaliknya, semakin rendah rasio ini, semakin besar proporsi ekuitas yang digunakan untuk membiayai perusahaan dalam jangka panjang.

Rumus serta cara menghitungnya dari jenis rasio ini ialah laba sebelum pajak serta bunga dibagi dengan beban bunga. Lalu, hasil dari pembagian tersebut dikali dengan 100%.

Rumus Times Interest Earned Ratio (rasio bunga yang dapat ditanggung) adalah:

Times Interest Earned Ratio = Laba Sebelum Bunga dan Pajak / Bunga

Rasio ini digunakan untuk mengukur kemampuan perusahaan membayar bunga atas hutangnya. Untuk menghitung Times Interest Earned Ratio dalam rupiah, Anda akan membutuhkan informasi tentang laba sebelum bunga dan pajak serta jumlah bunga yang harus dibayar dalam mata uang tersebut.

Dalam contoh ini, rumusnya akan menjadi:

Times Interest Earned Ratio = Rp 1.000.000.000 / Rp 100.000.000 = 10

Dalam contoh ini, Times Interest Earned Ratio adalah 10. Ini berarti perusahaan memiliki laba sebelum bunga dan pajak yang cukup untuk membayar bunga 10 kali lipat.

Menghitung Times Interest Earned Ratio membantu Anda mengevaluasi kemampuan perusahaan untuk membayar bunga atas hutangnya. Semakin tinggi rasio ini, semakin besar kemampuan perusahaan untuk menanggung beban bunga dan menunjukkan tingkat solvabilitas yang lebih tinggi. Sebaliknya, jika rasio ini rendah, itu dapat menunjukkan risiko tinggi dalam membayar bunga dan menunjukkan kemampuan yang lebih rendah untuk menanggung beban hutang.

Jenis rasio ini rumus beserta cara menghitungnya yakni EBIT ditambah dengan beban sewa. Lalu, hasilnya dibagi dengan hasil dari penjumlahan beban bunga dan beban sewa. Singkatnya, (EBIT + Beban sewa) / (Beban bunga + Beban sewa).

EBIT sendiri merupakan singkatan dari Earnings Before Interest and Taxes. Artinya, laba sebelum bunga serta pajak. Rumus EBIT sendiri ada 2, yakni langsung dan tidak langsung.

Untuk langsung, total penjualan bersih dikurangi dengan harga pokok. Lalu, dikurangi dengan biaya operasional.

Jelasnya, Total dari Penjualan Bersih – Harga Pokok Penjualan – Biaya Operasional

Biaya operasional ini terdiri atas semua pengeluaran dalam kegiatan usaha, seperti gaji karyawan, biaya listrik, air, serta sewa gedung. Sedangkan, rumus tidak langsungnya ialah laba bersih ditambah dengan biaya bunga. Lalu, ditambah dengan pajak.

Jelasnya, Laba Bersih + Biaya Bunga + Pajak

Nilai EBIT dari rumus tidak langsung umumnya diumkan pada rapat perusahaan di akhir tahun.

Salah satu manfaat dari rasio solvabilitas bagi bisnis analah menjadi alat analisa keuangan bisnis (Credit: Freepik.com)

Manfaat dan tujuan dari rasio solvabilitas bagi bisnis adalah sebagai berikut:

Manfaat dan tujuan dari rasio solvabilitas pertama adalah membantu mengukur kemampuan bisnis untuk bertahan dalam jangka panjang.

Dengan melihat rasio solvabilitas, bisnis dapat mengevaluasi apakah mereka memiliki sumber daya keuangan yang cukup untuk membayar hutang jangka panjang dan memenuhi kewajiban finansialnya.

Hal ini memungkinkan bisnis untuk mengambil tindakan yang diperlukan untuk memperbaiki keadaan keuangan mereka jika rasio solvabilitas rendah.

Selanjutnya rasio solvabilitas membantu dalam menilai tingkat risiko bisnis. Rasio solvabilitas yang rendah dapat menunjukkan bahwa bisnis memiliki ketergantungan yang tinggi pada hutang, sehingga meningkatkan risiko kegagalan keuangan.

Dengan memantau rasio solvabilitas, bisnis dapat mengidentifikasi risiko potensial dan mengambil langkah-langkah untuk mengurangi ketergantungan pada hutang dan meningkatkan kestabilan keuangan.

Dengan indikator rasio solvabilitas yang sehat dapat menjadi pertimbangan bagi investor dan kreditur tentang stabilitas keuangan bisnis. Bisnis dengan rasio solvabilitas yang tinggi menunjukkan bahwa mereka mampu memenuhi kewajiban finansial jangka panjang mereka dan memiliki keberlanjutan yang lebih tinggi. Hal ini dapat meningkatkan kepercayaan investor dan kreditur, sehingga membuka peluang untuk mendapatkan pendanaan tambahan atau kredit yang lebih baik.

Manfaat berikutnya adalah memberikan informasi yang penting dalam pengambilan keputusan finansial. Dengan memantau rasio solvabilitas, bisnis dapat mengevaluasi dampak keputusan finansial tertentu, seperti mengambil pinjaman tambahan, mengeluarkan dividen, atau melakukan ekspansi. Rasio solvabilitas membantu memastikan bahwa keputusan finansial yang diambil sesuai dengan kapasitas bisnis untuk memenuhi kewajiban finansial jangka panjang.

Selanjutnya adalah digunakan untuk mengevaluasi kinerja bisnis dari waktu ke waktu. Dengan membandingkan rasio solvabilitas dari periode ke periode, bisnis dapat melihat tren dan perubahan dalam kemampuan mereka untuk memenuhi kewajiban finansial jangka panjang. Hal ini membantu dalam mengidentifikasi perubahan yang perlu dilakukan dalam struktur modal dan kebijakan keuangan untuk meningkatkan solvabilitas bisnis.

Secara keseluruhan, rasio solvabilitas memberikan wawasan penting tentang kesehatan keuangan bisnis dan membantu dalam pengambilan keputusan strategis.

Rasio solvabilitas adalah alat yang digunakan untuk mengukur kemampuan keuangan suatu bisnis dalam memenuhi kewajiban finansial jangka panjangnya. Pahami seksama mulai dari pengertian, jenis, rumus, manfaat, serta tujuannya.

Selain menghitung rasio solvabilitas, Anda juga melakukan evaluasi bisnis dan menganalisanya menggunakan laporan keuangan, dalam hal ini Anda bisa menggunakan software akuntansi online Beecloud.

Dengan dukungan software akuntansi online, Anda dapat fokus pada aspek lain dari bisnis Anda dan mengurangi waktu dan upaya yang diperlukan untuk mengurus pembukuan secara manual. Dengan fitur-fitur seperti pencatatan transaksi otomatis, pengelolaan inventaris, dan pelacakan pengeluaran, Anda dapat memastikan bahwa data keuangan Anda selalu terorganisir dengan baik dan mudah diakses.

Tidak hanya itu, software akuntansi online juga memberikan kemampuan analisis yang kuat. Anda dapat melihat laporan keuangan secara real-time, menganalisis arus kas, memantau kinerja bisnis, dan membuat anggaran yang lebih baik untuk promosi Anda. Dengan pemahaman yang lebih baik tentang keuangan bisnis Anda, Anda dapat mengambil keputusan yang lebih cerdas dan mengoptimalkan strategi bisnis Anda dengan hasil yang lebih maksimal.