Dalam menjalankan bisnis, pernahkah Anda berfikir, apakah punya dana yang cukup untuk memenuhi kewajiban jangka pendek atau tidak? untuk memprediksinya Anda bisa menggunakan rasio likuiditas.

Sebuah indikator keuangan yang membantu mengukur kemampuan bisnis dalam membayar utang atau kewajiban yang jatuh tempo dalam waktu dekat. Dengan memahami rasio, Anda dapat mengevaluasi apakah kondisi keuangan perusahaan dalam keadaan sehat atau justru berisiko mengalami kesulitan keuangan.

Rasio ini juga sering digunakan oleh investor dan kreditur untuk menilai seberapa stabil keuangan suatu perusahaan sebelum mereka mengambil keputusan investasi atau memberikan pinjaman.

Lalu, apa pengertian, dan apa saja jenis-jenis rasio likuiditas, bagaimana cara menghitungnya, dan berapa nilai yang ideal? Mari kita bahas lebih lanjut dalam artikel ini!

Pengertian Rasio Likuiditas (Credit: bee.id)

Apa yang disebut dengan rasio likuiditas? Rasio ini adalah proporsi yang menunjukkan kemampuan perusahaan untuk mematuhi kewajiban atau membayar utang jangka pendek. Rasio ini dapat digunakan untuk mengukur bagaimana likuidnya suatu perusahaan.

Jika perusahaan dapat mematuhi kewajibannya, itu berarti perusahaan itu likuid, sedangkan jika perusahaan tidak dapat memenuhi kewajibannya, itu berarti bahwa perusahaan adalah i-Likuid.

Cara mengukur sebuah perusahaan likuid atau tidak, Anda dapat membandingkan komponen yang ada di neraca, yaitu jumlah aset lancar dengan total kepasifan (hutang jangka pendek). Pengukuran ini dapat dibuat dalam beberapa periode sehingga pengembangan likuiditas perusahaan akan terlihat dari waktu ke waktu.

Berikut adalah beberapa pengertian rasio likuiditas menurut para ahli:

Dalam kasmir (2019), menurut Fred Weston, Rasio likuiditas adalah rasio yang digunakan untuk mengukur kemampuan perusahaan dalam membayar utang lancar atau kewajiban lancar atau kewajiban jangka pendek, khususnya yang segera jatuh tempo.

Analisis rasio ini bertujuan untuk menilai seberapa efektif perusahaan dalam mengelola aset lancarnya untuk memenuhi kewajiban jangka pendek.

Sedangkan, rasio likuiditas menurut Hery, rasio likuiditas adalah rasio yang menunjukkan antara uang tunai dan aset lancar sebuah perusahaan dengan kewajiban lancarnya.

Harus juga diketahui bahwa pemahaman likuiditas menurut para ahli adalah aset yang dapat menjadi uang tunai dengan cepat tanpa harus mengurangi harga aset.

Sederhananya, rasio likuiditas mencerminkan kemampuan perusahaan dalam memenuhi kewajiban jangka pendeknya dengan menggunakan aset yang paling likuid, seperti kas dan setara kas.

BACA JUGA: Pengertian Prinsip Ekonomi dan Penjelasannya

Rasio Likuiditas untuk Analisa Laporan Keuangan (Sumber:

Berikut ini adalah tujuan dari rasio likuiditas dalam analisis laporan keuangan.

Dengan analisis laporan keuangan yang menggunakan perhitungan rasio likuiditas telah menguntungkan banyak pihak yang memiliki kepentingan dalam laporan keuangan. Berikut adalah beberapa manfaat analisis rasio likuiditas:

Bagi pemilik dan manajemen perusahaan, rasio likuiditas berfungsi sebagai alat evaluasi dalam mengukur sejauh mana perusahaan mampu mengelola aset lancarnya untuk memenuhi kewajiban jangka pendek.

Kreditor menggunakan rasio likuiditas sebagai indikator utama dalam menilai apakah perusahaan layak mendapatkan pinjaman tambahan.

Jika rasio likuiditas tinggi, kreditor akan lebih percaya bahwa perusahaan mampu membayar utang tepat waktu. Begitu juga dengan investor, mereka lebih cenderung berinvestasi pada perusahaan dengan kondisi keuangan yang stabil.

Distributor atau pemasok mempertimbangkan rasio likuiditas sebelum memberikan fasilitas kredit kepada perusahaan. Jika perusahaan memiliki likuiditas yang baik, pemasok akan lebih yakin bahwa pembayaran atas barang atau jasa yang dikirim akan dilakukan sesuai kesepakatan.

Rasio likuiditas yang sehat menunjukkan bahwa perusahaan memiliki cukup kas atau aset lancar lainnya untuk memenuhi kewajibannya kepada pihak ketiga, seperti pemasok atau pihak lain yang bekerja sama dengan perusahaan. Hal ini meningkatkan kepercayaan mitra bisnis terhadap perusahaan.

Selain digunakan oleh pihak eksternal, rasio likuiditas juga membantu manajemen perusahaan dalam menentukan strategi keuangan, seperti apakah perlu menambah utang, mengurangi biaya operasional, atau meningkatkan efisiensi dalam pengelolaan modal kerja agar tetap dalam kondisi sehat.

Berikut beberapa contoh faktor yang mempengaruhi likuiditas sebuah perusahaan:

Cost of External Financing terkait dengan biaya yang dikeluarkan oleh perusahaan jika perusahaan menggunakan di luar dana perusahaan, menggunakan ukuran perusahaan dan kesempatan untuk tumbuh untuk mengukur faktor-faktor ini.

Munawir (2001) menjelaskan bahwa biaya dana eksternal yang dihadapi perusahaan besar lebih rendah daripada usaha kecil. Ini karena perusahaan besar dapat mencapai skala ekonomi, terutama jika dikaitkan dengan biaya tetap ketika membuat emisi sekuritas.

Pada perusahaan yang menghadapi keadaan kompleks informasi asimetris antara orang asing dan investor asing, perusahaan akan cenderung mengalami biaya besar pembiayaan eksternal.

Ini berlaku untuk perusahaan yang nilainya ditentukan sebagian besar oleh peluang pertumbuhan. Perusahaan juga akan menghadapi informasi asimetris yang besar.

Current and Future Investment Opportunities adalah peluang investasi yang dihadapi perusahaan, baik sekarang maupun di masa depan. Faktor ini dapat mempengaruhi manajemen untuk menentukan kebijakan likuiditasnya.

Terkait dengan peluang investasi saat ini dan di masa depan, manajemen ini akan mempertimbangkan, apakah lebih baik berinvestasi dalam bentuk aset tetap atau aset lancar.

Transactions Demand for Liquidity berhubungan dengan uang tunai yang dibutuhkan perusahaan untuk transaksi. Faktor ini adalah faktor yang dipertimbangkan oleh manajemen untuk menentukan likuiditas perusahaan.

Tingkat kapasitas perusahaan untuk membayar semua kewajiban lunak disebut likuiditas seperti dijelaskan di atas. Perusahaan yang memiliki kapasitas yang cukup untuk membayar tanggung jawab disebut perusahaan likuid. Sementara perusahaan yang mengalami kesulitan membayar kewajiban tanpa masalah disebut ilikuid.

Kapasitasnya dapat diukur dari kemampuan perusahaan untuk mendapatkan uang tunai atau kemampuan untuk mengubah aset non-moneter secara tunai.

Aspek likuiditas yang umumnya dikaitkan dengan 1 periode tahun atau, kadang-kadang, diidentifikasi dengan siklus operasi normal suatu perusahaan.

Siklus operasi normal adalah periode waktu yang mencakup awal kegiatan produksi, pembelian, penjualan ke kegiatan yang diidentifikasi dengan siklus operasi normal.

Ini umumnya digunakan di perusahaan yang siklus operasinya melebihi 1 periode buku.

Cash Flow Uncertainty (ketidakpastian arus kas) dapat menentukan kebijakan administrator untuk menentukan tingkat likuiditas perusahaan.

Perusahaan yang memiliki tingkat arus kas yang tinggi dari ketidakpastian akan cenderung berinvestasi dalam aset likuid atau tanpa masalah dengan jumlah yang cukup besar.

Berikut beberapa jenis rasio likuiditas:

Rasio lancar adalah rasio yang digunakan untuk mengukur kemampuan perusahaan untuk membayar utang lancar yang akan jatuh tempo ketika akan ditagih pada umumnya.

Artinya, berapa banyak aset yang lancar menutup hutang lancar yang akan jatuh tempo.

Dapat juga dikatakan bahwa proporsi saat ini adalah alat untuk mengukur tingkat margin keamanan (margin keamanan).

Jika proporsi perusahaan saat ini rendah atau di bawah standar industri, Perusahaan mengalami masalah penyelesaian. Jika sebuah perusahaan memiliki proporsi ringan yang terlalu tinggi, itu juga tidak baik.

Ini karena itu menunjukkan banyak dana yang menganggur yang pada akhirnya dapat mengurangi kapasitas perusahaan.

Berikut ini adalah formula yang digunakan untuk menghitung rasio lancar Rasio Lancar = Total Aset Lancar : Total Kewajiban Lancar

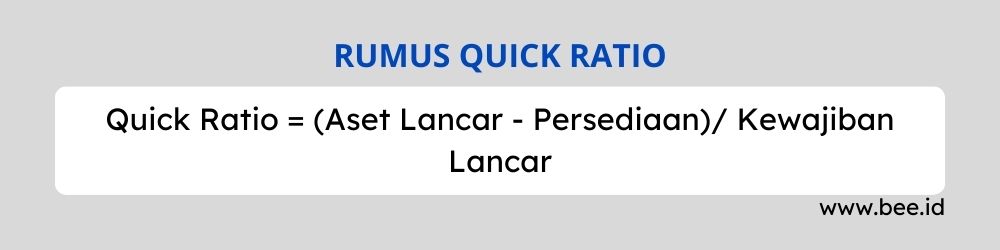

Rasio cepat adalah rasio yang menunjukkan kapasitas perusahaan untuk mematuhi kewajiban jangka pendek dengan aset lancar tanpa memperhitungkan inventaris.

Dengan kata lain, dalam perhitungan, kita mengabaikan inventaris, yaitu dengan mengurangi aset lancar. Ini karena inventaris adalah aset likuid berbiaya rendah, sering mengalami fluktuasi harga, dan sering menyebabkan kerugian jika likuidasi terjadi.

Ini adalah formula untuk menghitung rasio cepat.

Quick Ratio = Total Aset Cair : Total Kewajiban Lancar

Rasio kas adalah rasio yang digunakan untuk mengukur jumlah kas dan setara kas yang tersedia untuk membayar liabilitas jangka pendek. Ketersediaan uang tunai dan setara dapat mencakup uang tunai, rekening giro atau tabungan di bank yang dapat diambil kapanpun.

Cash Ratio = Kas atau setara kas : Utang lancar

Rasio perputaran kas menunjukkan perbandingan nilai penjualan bersih untuk membersihkan modal kerja. Modal kerja bersih dalam bentuk semua komponen aset lancar dikurangi total hutang lancar. rasio ini juga untuk mengetahui berapa banyak penjualan untuk modal kerja perusahaan. Rumus rasio rotasi tunai adalah sebagai berikut.

Rasio Perputaran Kas = Penjualan Bersih : Modal Kerja Bersih

Rasio ini digunakan untuk mengevaluasi likuiditas ketika menghitung total aset dan posisi modal kerja. Sifat akuntansi sangat berpengaruh dalam jenis proporsi ini. Rumus hubungan ini adalah sebagai berikut.

Working Capital to Total Assets Ratio = Current Assets – Current Liabilities : Total Assets

Berapa nilai standar rasio likuiditas yang baik dari beberapa jenisnya, berikut adalah diantaranya:

Standar current assets yang baik adalah ≥ 1,5 hingga 2,0

Dengan demikian, perusahaan memiliki aset lancar 1,5 sampai 2 kali lebih besar daripada kewajiban lancarnya. Dengan catatan:

Artinya, semakin tinggi current assets maka, semakin besar kemampuan perusahaan untuk memenuhi kewajiban jangka pendeknya tanpa mengalami kesulitan likuiditas.

Standar Quick Ratio Yang Baik (Credit: bee.id)

Standar quick ratio yang baik adalah ≥ 1,0

Menunjukkan bahwa tanpa harus menjual persediaan, perusahaan masih bisa membayar semua utang lancarnya.

Artinya, semakin tinggi quick ratio, maka:

Semakin kuat posisi likuiditas perusahaan, karena kas dan aset lancar non-persediaan (seperti piutang) cukup untuk menutupi utang lancar tanpa harus bergantung pada stok barang.

Standar cash ratio yang baik adalah 0,5 – 1,0

Menunjukkan kemampuan membayar utang jangka pendek hanya dengan kas dan setara kas.

Semakin tinggi cash ratio-nya, maka semakin baik posisi likuiditas perusahaan, karena menunjukkan perusahaan memiliki kas yang cukup (bahkan mungkin berlebih) untuk langsung melunasi seluruh kewajiban jangka pendeknya.

Namun, jika nilainya terlalu tinggi, justru bisa menandakan bahwa kas perusahaan tidak digunakan secara produktif, misalnya tidak diinvestasikan untuk pertumbuhan bisnis atau operasional.

Dari seluruh penjelasan di atas, bisa kita simpulkan jika rasio likuiditas ini digunakan untuk mengungkapkan kemampuan perusahaan dalam memenuhi kewajiban jangka pendeknya menggunakan aset lancar yang dimiliki.

Rasio ini sangat penting dalam menganalisis seberapa sehat kondisi keuangan perusahaan, terutama dari sisi likuiditas atau kemampuan membayar utang dalam waktu dekat. Dengan memahami rasio likuiditas, Anda dapat menilai apakah perusahaan berada dalam posisi yang aman secara finansial atau perlu melakukan perbaikan dalam pengelolaan keuangannya.

Laporan keuangan perusahaan. Anda bisa menyusun laporan keuangan secara akurat tanpa harus jago akuntansi dengan menggunakan software akuntansi Beeaccounting, yang memudahkan pencatatan transaksi, penyusunan neraca, hingga perhitungan rasio keuangan seperti likuiditas lebih mudah.

Dengan Beeaccounting, analisis keuangan jadi lebih cepat, praktis, dan minim risiko kesalahan. Klik banner di atas dan dapatkan akses gratis uji coba berikut ini!