Laba ditahan dalam laporan keuangan adalah sisa laba bersih yang sudah dikurangi dengan dividen, atau distribusi keuntungan kepada pemegang saham. Laba ini biasanya digunakan untuk ekspansi, pelunasan utang, atau pengembangan produk baru.

Untuk menyisihkan laba ini, Anda perlu tahu bagaimana cara menghitungnya. Nah, dalam artikel ini akan membahas secara lengkap pengertian, rumus perhitungannya, hingga faktor-faktor yang mempengaruhi kenapa perusahaan menahan laba ini.

Mengutip dari jurnal artikel Hadi & Jaya (2019), menjelaskan jika laba ditahan adalah laba bersih yang dikurangi dividen yang dibayarkan kepada pemegang saham.

Sederhananya, laba ditahan adalah laba atau rugi yang tidak dibagikan kepada pemilik saham. Untuk nominal dana keutungan yang ditahan biasanya sudah disepakati dalam rapat umum pemegang saham (RUPS) berdasarkan kebijakan perusahaan.

Kemudian, laba ini akan dilaporkan dalam laporan posisi keuangan dan menjadi bagian dari ekuitas atau modal, yang juga mencerminkan akumulasi keuntungan atau kerugian dari tahun-tahun sebelumnya.

Dana dari laba/ rugi yang tidak dibagikan ini biasanya dijadikan sebagai sumber pendanaan internal perusahaan. Misalnya, untuk berbagai keperluan strategis, seperti reinvestasi dalam pengembangan bisnis, ekspansi operasional, atau pelunasan utang.

Laba ditahan terdiri dari apa saja? Pada laporan laba ditahan biasanya berisi informasi terkait hal-hal berikut ini:

BACA JUGA: Apa itu Dividen? Berikut Penjelasan Lengkapnya

Dengan memahami komponen-komponen ini, pemilik bisnis dan investor dapat menilai bagaimana perusahaan mengelola dana keutungan yang ditahannya untuk mendukung pertumbuhan dan stabilitas keuangan jangka panjang.

Tidak semua keuntungan usaha dibagikan kepada pemilik modal atau pemegang saham, karena usaha perlu memerlukan dana untuk pengembangan usahanya. Berikut beberapa fungsi meagan laba atau keuntungan:

Fungsi pertama menahan laba adalah sebagai sumber dana internal yang dapat digunakan perusahaan untuk berbagai kebutuhan tanpa harus mencari pendanaan eksternal, seperti pinjaman bank atau penerbitan saham baru.

Dengan menggunakan sebagian keuntungannya ini, perusahaan dapat mengurangi ketergantungan pada utang dan menghindari biaya bunga yang tinggi.

Tidak hanya itu saja, keuntungan yang ditahan juga dapat digunakan untuk ekspansi bisnis, seperti pembukaan cabang baru, investasi dalam teknologi, pengembangan produk, atau peningkatan kapasitas produksi. melalui reinvestasi ini perusahaan dapat meningkatkan daya saing dan mempercepat pertumbuhan jangka panjang.

Perusahaan dapat menggunakan dana keutungan yang ditahan untuk membayar kewajiban utang, baik jangka pendek maupun jangka panjang. Pelunasan utang akan membantu mengurangi beban bunga, meningkatkan kesehatan keuangan, serta memperbaiki rasio keuangan perusahaan.

Menahan laba juga memungkinkan perusahaan untuk memiliki cadangan dana yang dapat digunakan dalam kondisi ekonomi yang tidak stabil atau dalam keadaan darurat, seperti krisis keuangan, penurunan pendapatan, atau pengeluaran tak terduga lainnya.

Dana keutungan yang ditahan dikelola dengan baik dapat meningkatkan nilai perusahaan dimata investor. Ketika perusahaan memiliki dana keutungan yang ditahan yang besar dan digunakan secara efektif, hal ini menunjukkan manajemen keuangan yang baik serta potensi pertumbuhan yang lebih besar, sehingga menarik lebih banyak investor.

Fungsi terakhir menahan laba juga dapat membantu perusahaan menjaga stabilitas dividen. Jika suatu saat perusahaan mengalami penurunan laba, mereka masih dapat membayar dividen kepada pemegang saham dengan menggunakan dana keutungan yang ditahan dari periode sebelumnya, sehingga memberikan kepastian bagi investor.

Berikut beberapa faktor dan alasan kenapa perusahaan menahan laba mereka, diantaranya adalah sebagai berikut:

Faktor pertama yang menjadi alasan perusahaan menahan laba adalah karena terjadi perubahan dalam manajemen atau kontrol perusahaan, laba yang dihasilkan cenderung akan ditahan.

Hal ini dilakukan agar manajemen baru dapat menyesuaikan diri dengan strategi bisnis yang ada serta menunjukkan kredibilitas mereka dalam mengelola keuangan perusahaan. Penahanan laba ini membantu perusahaan untuk memastikan adanya dana yang cukup untuk mendukung keputusan strategis.

Faktor berikutnya adalah karena ditemukan kesalahan dalam laporan keuangan periode sebelumnya, perusahaan perlu melakukan koreksi agar laporan keuangan lebih valid dan akurat. Kesalahan ini bisa berupa salah pencatatan pendapatan, biaya, atau kesalahan dalam perhitungan laba bersih.

Untuk menghindari dampak negatif terhadap keuangan perusahaan, laba yang ada bisa ditahan hingga laporan keuangan diperbaiki dan disesuaikan dengan kondisi yang sebenarnya.

Selanjutnya adalah karena adanya fluktuasi nilai tukar rupiah, terutama bagi perusahaan yang beroperasi secara internasional atau memiliki transaksi dalam mata uang asing. Jika nilai tukar mengalami perubahan signifikan, perhitungan laba juga akan terdampak.

Oleh karena itu, akuntan sering kali memilih untuk menahan laba guna mengantisipasi kemungkinan perubahan lebih lanjut dan menjaga stabilitas keuangan perusahaan.

Selain karena adanya perubahan nilai rupiah, perubahan metode perhitungan juga menjadi salah satu faktor yang menyebabkan ditahannya laba. Misalnya dari perhitungan laba bulanan menjadi mingguan dan sejenisnya.

Untuk menghindari ketidaksesuaian data akibat perbedaan metode pencatatan, perusahaan dapat memilih untuk menahan laba sementara waktu hingga metode baru berjalan dengan stabil dan tidak menimbulkan ambiguitas dalam laporan keuangan.

Faktor umum yang menyebabkan ditahannya laba adalah karena adanya perubahan prinsip akuntansi yang berbeda. Ketika perusahaan mengadopsi prinsip akuntansi yang baru, misalnya perusahaan memutuskan untuk beralih menggunakan akuntansi konvensional ke akuntansi syariah.

Maka sistem pencatatan dan pelaporan keuangan juga harus disesuaikan, karena hal ini dapat menyebabkan perubahan dalam penyajian laba dan modal, sehingga laba yang ada mungkin ditahan untuk memastikan pencatatan sesuai dengan prinsip akuntansi yang baru diterapkan.

Laba ditahan adalah bagian dari laba bersih perusahaan yang tidak dibagikan sebagai dividen, tetapi disimpan untuk keperluan investasi, ekspansi, atau cadangan kas. Perhitungan laba ditahan dilakukan dengan menggunakan rumus berikut:

Rumus Laba Ditahan = Laba Bersih – Dividen yang Dibayarkan

Untuk mendapatkan angka laba ditahan kumulatif, Ana bisa menggunakan rumus berikut ini:

Saldo Akhir Laba Ditahan = Saldo Awal Laba Ditahan + Laba Ditahan Periode Ini

Dengan menghitung laba ini secara rutin, Anda bisa memahami bagaimana perusahaan memanfaatkan keuntungan yang dihasilkan. Jika laba ditahan terus meningkat, ini menunjukkan bahwa perusahaan memiliki strategi pertumbuhan yang baik. Sebaliknya, jika dana yang keutungan yang ditahan terus berkurang atau bahkan negatif, perusahaan perlu mengevaluasi kembali kebijakan keuangannya.

Untuk bisa menghitung laba ditahan, Anda bisa mengikuti beberapa tahapan berikut ini:

Langkah pertama dalam menghitung laba ditahan adalah mengumpulkan data keuangan yang diperlukan dari laporan keuangan perusahaan. Dengan mengumpulkan data yang lengkap proses perhitungan akan lebih mudah dilakukan dan hasilnya lebih dapat diandalkan.

Data ini mencakup saldo awal dana keutungan yang ditahan dari periode sebelumnya, pendapatan penjualan, harga pokok penjualan (HPP), biaya operasional, biaya bunga, depresiasi, tarif pajak, serta jumlah dividen yang dibayarkan kepada pemegang saham.

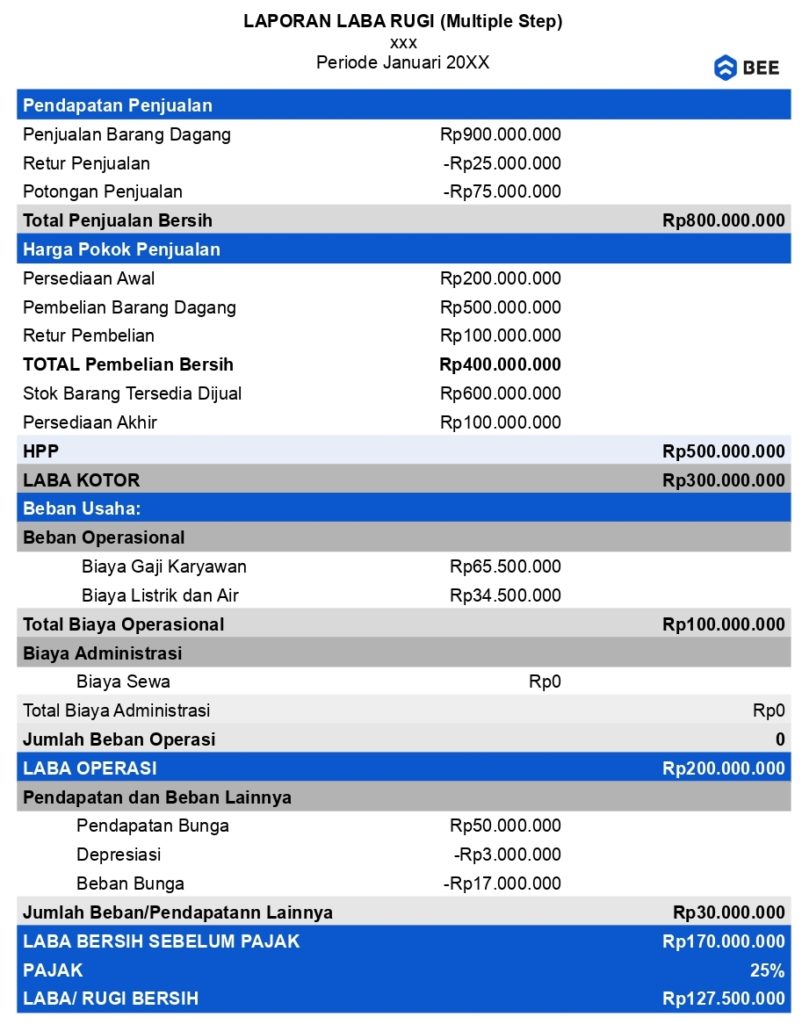

Sebagai contoh:

Setelah data dikumpulkan, langkah berikutnya adalah menghitung laba kotor. Laba kotor diperoleh dengan mengurangkan total pendapatan penjualan dengan harga pokok penjualan (HPP).

Apa itu harga pokok penjualan? Harga pokok penjualan adalah nilai biaya yang dikeluarkan untuk barang yang terjual dalam suatu periode tertentu. Biaya ini dikaitkan dengan barang tertentu menggunakan beberapa metode, seperti identifikasi spesifik, metode first-in first-out (FIFO), atau metode biaya rata-rata.

BACA JUGA: Cara Menghitung Harga Pokok Penjualan (HPP) dan Contohnya

Anda bisa menghitung laba kotor dengan rumus berikut ini:

Laba Kotor = Pendapatan – HPP

Misalnya, jika pendapatan penjualan perusahaan sebesar Rp800.000.000 dan HPP sebesar Rp500.000.000, maka laba kotornya adalah sebagai berikut:

Laba Kotor = Pendapatan – HPP

= Rp800.000.000 - Rp500.000.000

= Rp300.000.000

Setelah laba kotor diketahui, selanjutnya hitung laba operasi dengan mengurangi laba kotor dengan biaya operasional. Biaya operasional meliputi pengeluaran rutin seperti gaji karyawan, biaya pemasaran, sewa kantor, serta biaya administrasi lainnya.

Jika biaya operasional sebesar Rp100.000.000, maka laba operasinya adalah sebagai berikut:

Laba Operasi = Laba Kotor – Biaya Operasional

= Rp300.000.000 – Rp100.000.000

= Rp200.000.000

Kemudian, dilanjutkan dengan menghitung laba bersih sebelum pajak dihitung dengan mengurangkan laba operasi dengan biaya bunga dan depresiasi. Biaya bunga merupakan kewajiban yang harus dibayarkan perusahaan terhadap pinjaman yang dimiliki, sedangkan depresiasi adalah penyusutan nilai aset yang digunakan dalam operasional bisnis.

Jika total biaya bunga dan depresiasi sebesar Rp30.000.000, maka laba bersihnya adalah sebagai berikut:

Laba Bersih Sebelum Pajak = Laba Operasi – (Bunga + Depresiasi)

= Rp200.000.000 – Rp30.000.000

= Rp170.000.000

Setelah laba bersih sebelum pajak diketahui, selanjutnya hitung laba bersih setelah pajak. Pajak dihitung dengan mengalikan laba sebelum pajak dengan tarif pajak yang berlaku. Dalam hal ini, pajak yang dikenakan adalah sebesar 25%.

Berapa pajak yang harus dibayarkan dan laba bersihnya?

Pajak = Tarif Pajak × Laba Sebelum Pajak

= 25% × Rp170.000.000

= Rp42.500.000

Laba Bersih Setelah Pajak = Laba Sebelum Pajak – Pajak

= Rp170.000.000 – Rp42.500.000

= Rp127.500.000

Contoh perhitungan laba kotor, laba operasi, laba sebelum pajak dan setelah pajak bisa Anda lihat pada laporan laba rugi berikut ini:

Contoh Laporan Laba Rugi (Credit: bee.id)

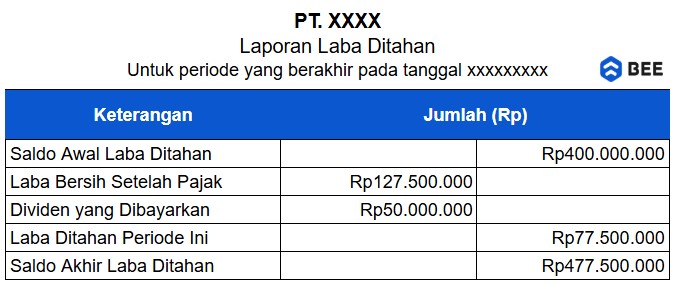

Untuk periode berjalan dihitung dengan mengurangkan laba bersih setelah pajak dengan jumlah dividen yang dibayarkan kepada pemegang saham. Dividen adalah bagian dari laba yang dibagikan kepada investor sebagai bentuk keuntungan dari investasi mereka.

Jika perusahaan membayarkan dividen sebesar Rp50.000.000, maka dana yang ditahan periode ini adalah:

Laba Ditahan = Laba Bersih Setelah Pajak – Dividen

= Rp127.500.000 – Rp50.000.000

= Rp77.500.000

Terakhir, menghitung saldo akhir laba ditahan dengan menambahkan dana keutungan yang ditahan periode ini ke dalam saldo awal laba ditahan. Laba ditahan bersifat kumulatif, yang berarti bahwa jumlah ini terus bertambah dari periode ke periode.

Jika saldo awal sebesar Rp400.000.000, maka saldo akhir yang diperoleh adalah:

Saldo Akhir Laba Ditahan = Saldo Awal Laba Ditahan + Laba Ditahan Periode Ini

= Rp400.000.000 + Rp77.500.000

= Rp477.500.000

Dari contoh transaksi di atas, kita bisa membuat contoh laporan ditahan sebagai berikut:

Contoh Laporan Laba Ditahan (Credit: bee.id)

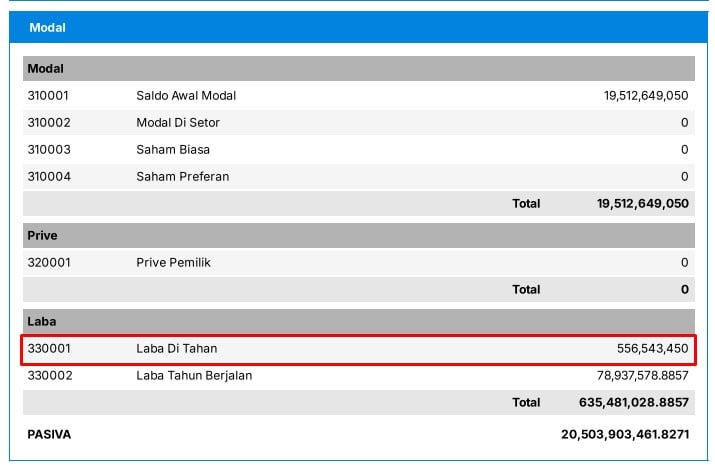

Contoh Laporan Laba Ditahan Dalam Laporan Posisi Keuangan (neraca) (Credit: bee.id)

Anda tidak perlu repot menghitung dana keutungan yang ditahan secara manual yang memakan waktu dan berisiko terjadi kesalahan. Dengan aplikasi pembukuan keuangan Beecloud, semua perhitungan dapat dilakukan secara otomatis dan akurat!

Cukup masukkan data keuangan bisnis Anda, dan sistem akan langsung menghitung laba bersih serta laba ditahan dengan cepat. Selain itu, Beecloud juga membantu Anda dalam mencatat transaksi, hingga mengelola dividen, sehingga laporan keuangan selalu up-to-date. Klik banner di atas dan dapatkan akes gratis uji coba sekarang juga!