Kelancaran arus kas menjadi kunci utama bagi kelangsungan hidup bisnis. Terkadang, piutang yang menumpuk dapat menghambat laju bisnis Anda. Di sinilah anjak piutang hadir sebagai solusi finansial yang tepat.

Factoring atau anjak piutang adalah solusi pembiayaan yang memungkinkan Anda menjual piutang usaha kepada pihak ketiga, yang disebut perusahaan factor. Dengan ini, Anda dapat memperoleh dana tunai dengan cepat untuk memenuhi kebutuhan modal kerja, tanpa perlu menunggu lama untuk pelunasan piutang.

Mari kita kenali lebih dalam apa yang dimaksud dengan factoring, cara kerja, manfaat hingga kelemahannya pada artikel di bawah ini!

anjak piutang adalah proses di mana sebuah perusahaan menjual piutangnya (tagihan belum terbayar) kepada pihak ketiga (Credit: Freepik.com)

Anjak piutang dalam bahasa Inggris disebut dengan factoring. Secara pengertian anjak piutang adalah pengalihan piutang. Dalam Peraturan Menteri Keuangan Nomor 84/PMK.021/2006 tentang Perusahaan Pembiayaan Pasal 1.

Menurut Keputusan Presiden tersebut, factoring didefinisikan sebagai pembiayaan dalam bentuk pengalihan dan/atau pengurusan piutang atau tagihan jangka pendek dari transaksi perdagangan, baik domestik maupun internasional.

Sederhananya, Anjak piutang adalah proses di mana sebuah perusahaan menjual piutangnya (tagihan belum terbayar) kepada pihak ketiga, biasanya perusahaan factoring.

Dengan melakukan ini, perusahaan dapat segera mendapatkan dana tunai yang sangat dibutuhkan untuk operasional mereka, sementara perusahaan factoring mengambil alih tanggung jawab penagihan dari debitur.

Mengutip dari Jurnal Islamiconomic yang berjudul Anjak Piutang (Factoring) dalam Ekonomi Islam (2017) karya Naerul E.K.A, kegiatan anjak piutang pertama kali dilakukan pada tahun 1889, di Amerika Serikat.

Sejak saat itu, mekanisme ini menjadi solusi populer bagi perusahaan yang membutuhkan likuiditas cepat tanpa harus menunggu pembayaran dari piutang dagang.

Sistem factoring ini sangat memungkinkan perusahaan untuk menjual piutangnya kepada pihak ketiga, sehingga memperoleh dana tunai lebih awal.

Sedangkan di Indonesia sendiri, factoring mulai dikenal pada tahun 1988 dan kemudian diresmikan melalui Keputusan Presiden Nomor 61 Tahun 1988 yang dikeluarkan pada tanggal 27 Desember 1988.

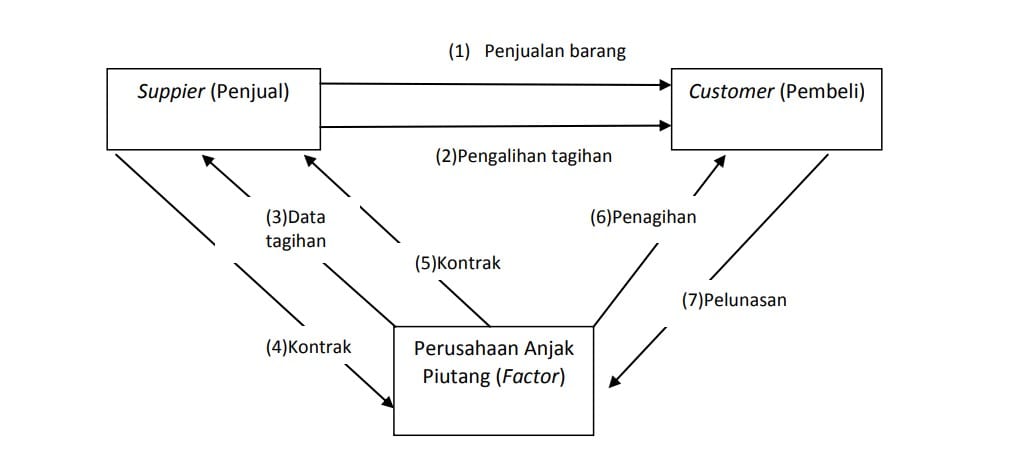

Mengutip dari laman E-Learning Cendikaku, ada 3 pihak yang terlibat dalam anjak piutang, yakni kreditur, debitur dan perusahaan factoring.

Baca Juga: Perbedaan Hutang dan Piutang

Di Indonesia Anjak piutang diatur dalam beberapa dasar hukum, mulai dari Undang-Undang, Peraturan Menteri, hingga Keputusan Presiden, berikut rinciannya:

Factoring dibedakan menjadi 4 jenis, yakni berdasarkan pelayanan, penanggungan resiko, perjanjian dan lingkup kegiatannya. (Credit: Freepik.com)

Berdasarkan Buku Bank dan Lembaga Keuangan Lainnya, Akuntansi Perbankan (2015) Karya Amanita Novi Yushita, anjak piutang dibedakan menjadi 4 jenis, yakni berdasarkan pelayanan, penanggungan resiko, perjanjian dan lingkup kegiatannya.

Anjak piutang berdasarkan pelayanannya dibedakan kembali menjadi 4 kelompok, berikut diantaranya:

Anjak piutang jenis ini menawarkan layanan yang menyeluruh, mencakup baik jasa pembiayaan maupun non pembiayaan. Ini termasuk manajemen piutang, penagihan, dan administrasi penjualan.

Jenis ini memberikan jasa pembiayaan dan pemberitahuan jatuh tempo kepada nasabah, namun tidak menyediakan layanan tambahan seperti manajemen risiko piutang, administrasi penjualan, dan penagihan.

Dalam jenis ini, klien tidak memerlukan pembiayaan tetapi membutuhkan layanan pengurusan penjualan, penagihan piutang, dan proteksi atas tagihan.

Sedangkan pada jenis ini factoring hanya menyediakan pembiayaan tanpa menanggung resiko piutang tak tertagih. Klien tetap bertanggung jawab atas pembukuan dan penagihan piutang, termasuk menanggung resiko piutang yang tidak tertagih.

Kemudian untuk factoring berdasarkan resikonya, dibedakan menjadi dua kelompok, yakni:

Dalam perjanjian ini, klien menanggung risiko kredit terhadap piutang yang dialihkan. Jika piutang tidak tertagih, perusahaanfactoring dapat mengembalikan tanggung jawab pembayaran piutang tersebut kepada klien.

Perusahaan factoring menanggung risiko atas piutang yang tidak tertagih. Namun, jika terjadi keadaan tertentu seperti barang yang cacat atau tidak sesuai perjanjian, perusahaan factoring dapat mengembalikan tagihan kepada klien.

Baca Juga: 5 Contoh Analisis Resiko Bisnis dan Cara Analisisnya

Sama seperti jenis factoring sebelumnya, factoring berdasarkan perjanjian juga dibedakan menjadi 2 jenis, yakni:

Piutang dialihkan kepada perusahaan factoring dengan sepengetahuan debitur. Saat piutang jatuh tempo, perusahaan factoring memiliki hak tagih kepada debitur. Faktur akan mencantumkan pernyataan pengalihan piutang.

Pengalihan piutang dilakukan tanpa pemberitahuan kepada debitur, kecuali jika terjadi pelanggaran kesepakatan oleh klien atau perusahaan factoring menghadapi risiko yang dianggap signifikan.

Terakhir adalah berdasarkan berdasarkan lingkup kerjanya, yang juga dibedakan menjadi dua jenis, yakni:

Transaksi anjak piutang yang melibatkan perusahaanfactoring, klien, dan debitur yang semuanya berdomisili di dalam negeri.

Transaksi anjak piutang yang melibatkan kegiatan ekspor-impor, di mana terdapat dua perusahaan factoring di masing-masing negara yang berperan sebagai eksportir faktor dan importir faktor.

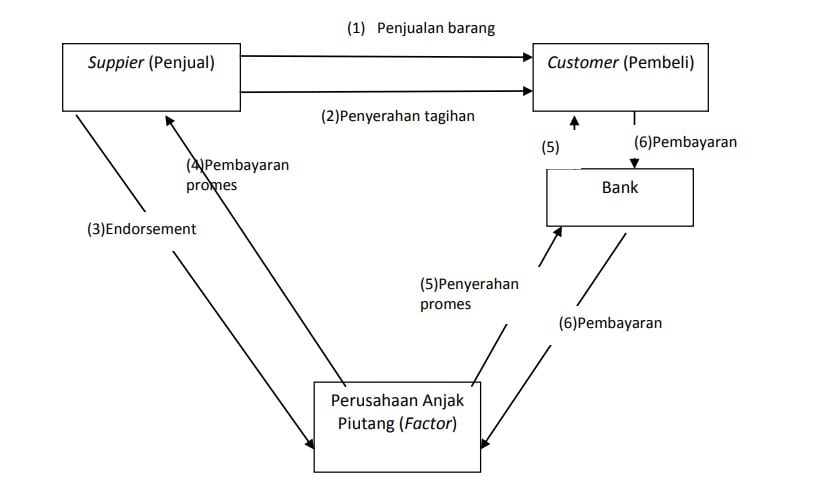

Cara kerja anjak piutang dan prosesnya dapat dilakukan dalam dua bentuk utama: untuk tagihan (account receivable) dan untuk promes (promissory notes).

Berikut adalah penjelasan mengenai cara kerja kedua bentuk anjak piutang tersebut:

Alur Proses Anjak Piutang Untuk Penagihan (Credit: Bank dan Lembaga Keuangan Lainnya, Akuntansi Perbankan (2015) Karya Amanita Novi Yushita)

Alur Proses Anjak Piutang Untuk Promes (Credit: Bank dan Lembaga Keuangan Lainnya, Akuntansi Perbankan (2015) Karya Amanita Novi Yushita)

Berikut adalah manfaat anjak piutang bagi berbagai pihak yang terlibat:

Segera tinggalkan cara lama kelola hutang-piutang Anda yang rumit dan memakan waktu. Beecloud hadir sebagai solusi sebagai aplikasi pembukuan keuangan yang dapat mencatat hingga melacak piutang dan hutang secara real-time, memantau arus kas keuangan, hingga mendapatkan laporan keuangan yang komprehensif.

Beecloud, bisa menjadi solusi tepat untuk meningkatkan efisiensi, ketepatan, dan transparansi pengelolaan keuangan bisnis Anda. Klik banner di atas ini dan rasakan kemudahan mengelola hutang-piutang dengan Beecloud!